Articolo di S&P Global Commodity Insights

Gli impianti di stoccaggio dell’energia generano profitti attraverso due flussi principali: i ricavi commerciali e i ricavi contrattuali. I ricavi da contratto spesso richiedono riforme, la creazione di un mercato e il sostegno del governo per realizzarsi, con esempi chiave come i mercati della capacità e le gare d’appalto su larga scala.

D’altro canto, i ricavi commerciali – che non necessitano di un fornitore di energia – sono organici e possono svilupparsi quando le strutture di mercato esistenti presentano una maggiore volatilità dei prezzi. Negli ultimi mesi, i ricavi merchant sono diventati più importanti per il mercato dello stoccaggio energetico e hanno portato a prospettive ottimistiche in alcune regioni chiave.

La costruzione di un business case redditizio per lo stoccaggio commerciale, o per qualsiasi altro asset, si basa su bassi costi di spesa di capitale (capex) e/o alti ricavi. Questi due fattori sono cambiati di recente, creando una crescita delle installazioni di stoccaggio di energia.

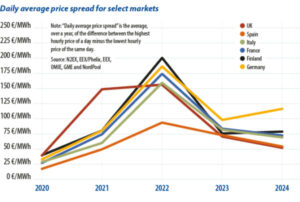

I ricavi del merchant sono aumentati in diverse regioni chiave. Il quadro è un po’ confuso, poiché la volatilità dei prezzi all’ingrosso ha raggiunto livelli record durante la crisi energetica del 2022, innescata dall’invasione della Russia in Ucraina. In quel momento, costruire un business case per lo stoccaggio dell’energia sarebbe stato facile, ma si sarebbe basato su fondamenta poco solide, dato che i fattori alla base della volatilità del mercato dell’energia erano temporanei.

Da allora, la volatilità è diminuita, ma non è tornata ai livelli precedenti e, cosa fondamentale, ora sta aumentando di nuovo. Questa volta, la volatilità dei prezzi all’ingrosso è determinata da qualcosa di molto più duraturo: le installazioni di energia rinnovabile, in particolare quella solare.

Arbitraggio dello stoccaggio

In molte regioni, la capacità di generazione solare installata supera i picchi di domanda di elettricità. Nelle giornate di sole, viene generata più energia di quella necessaria. Questo ha un effetto profondo sui prezzi, che possono regolarmente crollare a valori nulli o negativi. Nel frattempo, la sera, quando la domanda di elettricità è spesso più alta, la generazione solare diminuisce e i prezzi dell’elettricità spesso aumentano.

In molte regioni, la capacità di generazione solare installata supera i picchi di domanda di elettricità. Nelle giornate di sole, viene generata più energia di quella necessaria. Questo ha un effetto profondo sui prezzi, che possono regolarmente crollare a valori nulli o negativi. Nel frattempo, la sera, quando la domanda di elettricità è spesso più alta, la generazione solare diminuisce e i prezzi dell’elettricità spesso aumentano.

Questo modello crea l’ambiente perfetto per l’“arbitraggio” dell’accumulo di energia: caricare quando i prezzi sono bassi e scaricare quando i prezzi sono alti. È un momento importante per l’accumulo di energia, poiché le installazioni di progetti di energia solare ed eolica sono in aumento. Ciò aumenterà la volatilità della produzione e dell’offerta di energia elettrica nei prossimi anni e renderà ancora più solido il business case dello storage. Alcuni Paesi hanno fissato obiettivi ambiziosi per le energie rinnovabili. L’ultimo Piano nazionale per il clima e l’energia della Spagna mira a raggiungere una quota dell’81% di rinnovabili nella produzione di elettricità nel 2030, rispetto al 50% circa del 2024.

Tecnologia migliore

Mentre questo accadeva nei mercati all’ingrosso, i fornitori di sistemi di accumulo di energia si sono rapidamente ingranditi e innovati. I recenti progressi nella progettazione delle celle delle batterie hanno aumentato la densità energetica dei BESS, il che significa che i sistemi più recenti sono in grado di immagazzinare più energia rispetto alle versioni precedenti a parità di spazio. Questo risultato è stato ottenuto grazie all’ottimizzazione degli interni delle celle delle batterie, con una maggiore superficie dedicata agli elettrodi, aumentando la capacità e mantenendo invariate le dimensioni e la tensione.

L’aumento della capacità dei BESS e il calo dei prezzi delle materie prime per le batterie hanno portato a una significativa diminuzione dei prezzi dei sistemi di accumulo di energia. Questo calo è influenzato anche dalla minore concorrenza per le celle delle batterie, dovuta al rallentamento della crescita del mercato dei veicoli elettrici. I prezzi dei sistemi completamente installati sono scesi di circa il 40% dal 2022.

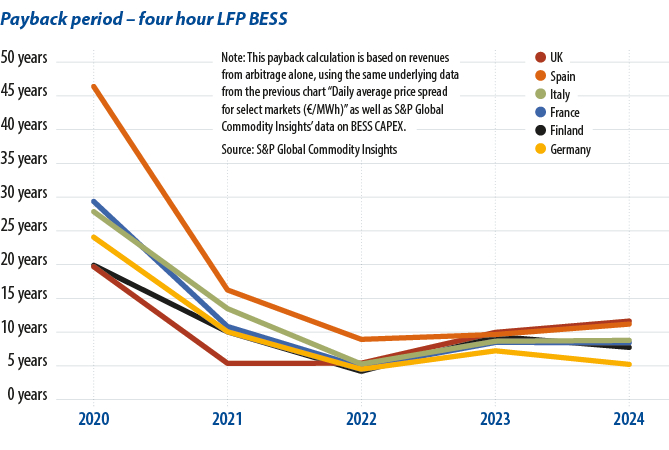

Rendimenti rapidi

Con il calo dei prezzi e l’aumento dei ricavi, i due elementi chiave per costruire un business case redditizio per l’accumulo di energia si muovono contemporaneamente nella giusta direzione. Il ROI (Return-on-Investment) è un indicatore chiave, che mostra il tempo necessario per ammortizzare l’investimento in conto capitale alle attuali condizioni di mercato. Negli ultimi anni il ROI ha registrato cali molto significativi. Non molto tempo fa, potevano essere necessari fino a 80 o 90 anni per ammortizzare un investimento nello stoccaggio attraverso il trading nei mercati energetici del giorno prima. Oggi, in molti casi, la cifra è inferiore ai 10 anni. Se a ciò si aggiungono altri flussi di reddito, come la negoziazione sul mercato in tempo reale, i servizi ausiliari di supporto alla rete e i contratti sul mercato della capacità, il business case è molto forte.

Il calo dei prezzi e l’aumento dei ricavi stanno rafforzando il business case per lo stoccaggio di energia commerciale in futuro. Ma questo potrebbe non tradursi direttamente in crescita, a causa del rischio intrinseco dei mercati merchant. Un maggiore sviluppo dei ricavi contrattuali gioca un ruolo chiave nel ridurre il rischio per gli investitori e una maggiore disponibilità aprirebbe l’accesso al capitale per far progredire il settore. Quindi, nonostante i venti di coda che hanno sostenuto l’ascesa dell’accumulo di energia, c’è ancora molto da fare per sbloccare la massima crescita di questo settore cruciale.

Informazioni sugli autori

George Hilton è senio analist che si occupa di batterie e stoccaggio di energia nel team clima e sostenibilità di S&P Global Commodity Insights. È entrato a far parte di S&P Global nel 2020 e ha sette anni di esperienza nel settore dell’energia pulita. Hilton si concentra sullo stoccaggio di energia in Europa, Medio Oriente e Africa ed è interessato all’integrazione dello stoccaggio di energia con altri settori.

Henrique Ribeiro è principal analyst del team batterie e stoccaggio energetico di S&P Global Commodity Insights, con particolare attenzione all’America Latina e all’Iberia. Ha lavorato per 11 anni nel team dei prezzi dei metalli, dove ha contribuito a stabilire i benchmark dei prezzi globali dei metalli delle batterie, nonché i prezzi dell’acciaio e dell’alluminio in Brasile, Cile e Messico.

I punti di vista e le opinioni espressi nel presente articolo sono quelli dell’autore e non riflettono necessariamente quelli di pv magazine.

I presenti contenuti sono tutelati da diritti d’autore e non possono essere riutilizzati. Se desideri collaborare con noi e riutilizzare alcuni dei nostri contenuti, contatta: editors@nullpv-magazine.com.

Inviando questo modulo consenti a pv magazine di usare i tuoi dati allo scopo di pubblicare il tuo commento.

I tuoi dati personali saranno comunicati o altrimenti trasmessi a terzi al fine di filtrare gli spam o se ciò è necessario per la manutenzione tecnica del sito. Qualsiasi altro trasferimento a terzi non avrà luogo a meno che non sia giustificato sulla base delle norme di protezione dei dati vigenti o se pv magazine ha l’obbligo legale di effettuarlo.

Hai la possibilità di revocare questo consenso in qualsiasi momento con effetto futuro, nel qual caso i tuoi dati personali saranno cancellati immediatamente. Altrimenti, i tuoi dati saranno cancellati quando pv magazine ha elaborato la tua richiesta o se lo scopo della conservazione dei dati è stato raggiunto.

Ulteriori informazioni sulla privacy dei dati personali sono disponibili nella nostra Politica di protezione dei dati personali.